「最近『FinTech』という言葉をよく耳にするけど、一体どんな意味だろう?」

「金融業界に就職したいから、『FinTech』の意味はおさえておきたい」

「FinTechとは何かを、初心者にも分かるように教えて!」

一般的な用語になりつつある「FinTech」ですが、改めて意味を聞かれると難しいと感じる方も多いでしょう。

そこで本記事では、初心者向けにFinTechとは何かを分かりやすく解説します。

国内外のFinTech企業も紹介するので、参考にしてみてください。

この記事の目次

FinTechとは?

FinTechとは、「金融分野(Finance)」と「情報技術分野(Technology)」をそれぞれかけ合わせた造語です。

インターネットやテクノロジーの急速な進歩により、世界中で既存の金融システムがFinTechによって生まれ変わっています。

日本におけるFinTechは、2015年頃から大きく取り上げられました。

FinTechの歴史

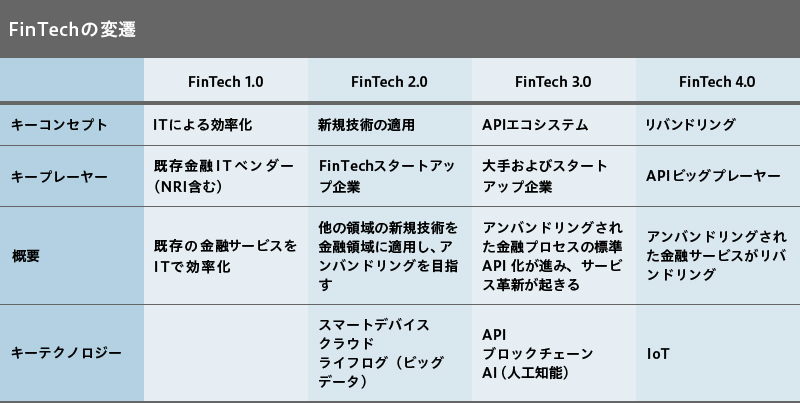

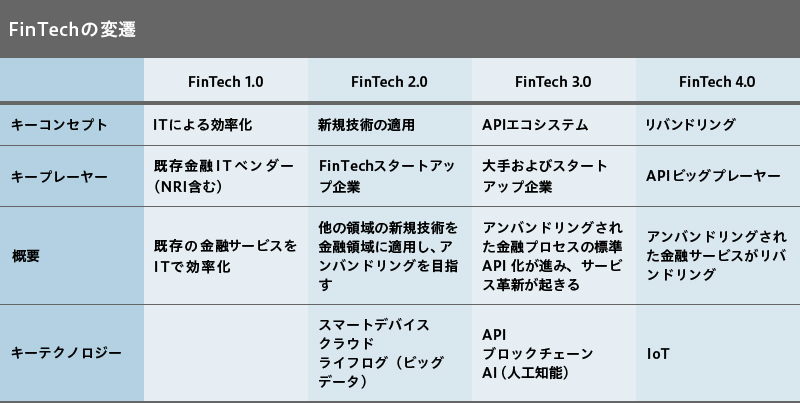

出典元:株式会社 野村総合研究所

株式会社 野村総合研究所を参照すると、FinTechの歴史は上記の通り。

FinTechが誕生した背景には、1990年代以降のインターネットと2000年代以降のスマートフォンの普及があります。

FinTechには段階があり、1990年代以降に進んだ既存の金融機関がこれまでにリーチできていなかったFinTechを「FinTech 1.0」と呼びます。

そして、2015年以降に注目し始められた既存の金融機関を置きかえるFinTechを「FinTech 2.0」と呼びます。

その後、金融プロセスの標準API化が進んだ「FinTech 3.0」、APIをつなぎ合わせて新たな金融サービスが生まれた「FinTech 4.0」と続きます。

既存の金融システム

ここで、簡単に既存の金融システムについて説明します。

金融の本質的な強みは「信用」「安心」「安全」といわれ、銀行のシステムは絶対に停止させてはいけないシステムとされています。

金融分野の主な企業には、メガバンクを含む銀行、証券会社、投資信託、監査・税理士法人、保険会社などがあります。

その業務の中でも、口座開設や手数料などの金融実務は、FinTechの到来により最先端のテクノロジーを使って大幅なコスト削減が可能になりました。

【無料】ChatGPTの使い方をマンツーマンで教えます

・ChatGPTの基本的な使い方がわかる

・AIの仕組みがわかる

・AIをどうやって活用すれば良いかがわかる お申し込みは1日5組限定です。

今すぐお申し込みください。 ChatGPTレッスンを確認する▼

https://tech-camp.in/lps/expert/chatgpt_lesson

FinTechを支える3つのテクノロジー

FinTechを支えているおもなテクノロジーは、以下の3つです。

- 人工知能(AI)

- ブロックチェーン

- API

これらを簡単に紹介します。

人工知能(AI)

「人工知能(AI:Artificial Intelligence)」とは、人間の知識や能力といった機能を機械にさせようとする技術のこと。

IBMのワトソンやGoogleのAlphaGo、ソフトバンクのペッパーなどが有名です。

ブロックチェーン

「ブロックチェーン」とは、データの改ざんをほぼ不可能にした技術のこと。

取引の履歴を記録し、分散的にネットワークに保存する仕組みで、分散台帳とも呼びます。

例えば、デジタルアートに所有権を付与し、デジタル資産を保有できるようになった「NFT(非代替性トークン)」は、まさしくブロックチェーン技術が基盤となっています。

API

「API(Application Programming Interface)」とは、元々つくられたプログラムを一から作らなくても、既にあるプログラムを自由に使えるようになった規約のこと。

FacebookやTwitterなどの大手企業もAPIを公開しており、APIを利用すれば短時間でアプリケーションを実装できます。

FinTech企業30選【分野別】

本章では、国内外の代表的なFinTech企業を、7つの分野に分けて紹介します。

- 個人財務管理(PFM)

- 経営・業務支援

- 送金・決済

- ロボアドバイザー(資産運用・投資支援)

- ソーシャルレンディング

- クラウドファンディング

- 暗号通貨・ブロックチェーン

この記事もオススメ

個人財務管理(PFM)

出典元:株式会社マネーフォワード

日々の収入や支出、銀行・証券・保険などの資産管理を自動的に行ってくれるサービスです。

家計簿を自動でつけてくれるFinTechサービスと考えると分かりやすいでしょう。通常の家計簿との違いは、日々の蓄積されたデータを自動的に収集し管理できることです。

銀行のAPIを利用して、無駄な事務コストを削減できるメリットがあります。

経営・業務支援

出典元:freee株式会社

経営・業務支援分野のFinTechは、PFMの法人版のようなサービスです。

日々の収入や支出などの資産管理を自動的に行ってくれるサービスに加えて、知識がなくても起業に必要な書類を短時間で作成できたり、会社のバックオフィスに必要な会計や給与計算、カスタマーサポートなどの業務を効率化してくれるサービスが含まれます。

送金・決済

出典元:PayPay株式会社

スマホのイヤホンジャックに、クレジットカードを読み取る小型のリーダーを装着して決済できたり、APIを利用し自社のサイトに決済機能を導入させたりできるサービスです。

これまでに送金や決済にかかっていた手数料を大幅に下げることができるメリットがあります。

ロボアドバイザー(資産運用・投資支援)

出典元:ウェルスナビ株式会社

人工知能やアルゴリズムを活用して、個人の資産アドバイスをしてくれるサービスです。

これまで金融機関や富裕層だけにしか利用できなかった投資を、個人の投資の可能な金額・保有している資産・投資の経験有無・投資の目的・リスクの許容範囲度等の簡単な質問に答えることによって、

過去の関するデータを基にアルゴリズムを組み将来の値動きを予測し、個々に適した資産ポートフォリオを低コストでアドバイスしてくれます。

難しい資産運用理論を知らなくても、人工知能に任せることで学習コストを抑えられることがメリットです。

ソーシャルレンディング

出典元:日本クラウド証券株式会社

レンディングとは「融資や調達」という意味で、お金を借りたい人と貸したい人をインターネットで結びつけるサービスです。

この個人と個人を結びつけるレンディングサービスを「P2Pレンディング」ともいいます。

通常、銀行などからお金を借りる際には金利という手数料が発生しますが、ソーシャルレンディングでは個人と個人をインターネットで結びつけることで、貸し手には高利回りでの資産運用、借り手には低金利で融資を受けられるメリットがあります。

クラウドファンディング

出典元:Kickstarter

クラウドファンディングには「寄付型」「投資型」「融資型」と3種類あり、先ほど解説したソーシャルレンディングは「融資型」です。

自社の商品やサービスを多数のお客様から賛同を得て、資金調達を行うサービスです。

良いアイデアを持ったスタートアップ企業や個人が、資金がない・信用もなく銀行融資を受けにくいなどの理由から、インターネットで幅広く資金を調達する仕組みです。

暗号通貨・ブロックチェーン

出典元:株式会社 bitFlyer

データ改ざんをほぼ不可能にし、取引内容をP2P(ピア・ツー・ピア)ネットワーク技術を応用してブロックを鎖状につなげてまとめていく取引台帳のことです。

取引履歴を書き込む作業を採掘(マイニング)と呼びます。

これを採掘する人物をマイナーと呼び、採掘には約10分間に1度、計算処理が必要となる。ビットコインや仮想通貨・暗号通貨の根本的な技術基盤になっています。

2009年にナカモト・サトシと名乗る人物が論文を公開したことがキッカケで世界に広がっていきました。

通常、私たちが利用している銀行の預金口座では銀行が保有するコンピュータが台帳をデータベースとして管理しています。

仮想通貨・ビットコインについて

仮想通貨やビットコインと聞くと、2014年に起きた「MTGOX(マウントゴックス)事件」が記憶に新しいという方も多いでしょう。

こうした背景から、「仮想通貨ってよく分からないけど怖い…」と苦手意識を感じる方も多いかもしれません。

そこで本章では、FinTechのテクノロジーによって支えられている、仮想通貨やビットコインに関して解説します。

ビットコインとは?

ビットコインとは、インターネットで取引を行うデジタル通貨で、銀行や政府などの第三者(中央集権)を介さずに、分散型のP2Pネットワーク上で取引が可能な通貨です。

海外送金にかかる時間や手数料を大幅に削減できる仕組みがあります。

また、ビットコインの発行枚数は2100万ビットコインと上限が決められており、これを増やすことが出来ないことから「ゴールド=金」と同じ性質を持っていると言われています。

2021年9月には、中米のエルサルバドルが世界で初めてビットコインを法定通貨化したとして話題となりました。

仮想通貨とは?

仮想通貨とは、ビットコインと同様に、インターネット上で世界中の人々と取引ができるデジタル通貨で、世界中に存在する仮想通貨の種類は、5,000種類以上とも言われています。

銀行や政府の第三者(中央集権)を介さず、P2Pネットワーク上で取引が可能。

仮想通貨には「マイナー(採掘者)」「ユーザー(参加者)」「取引所」の3つがあります。

取引所は、世界各国で取引されている日本円や米ドル、中国元などの法定通貨に替えたい場合に、この取引所が必要。現在の取引高は「Crypto-Currency Market」で確認可能です。

仮想通貨とビットコインの違い

一見すると、仮想通貨とビットコインは同じものと捉えられます。

しかし、実際には以下のような違いがあります。

先の例で紹介したような仮想通貨とビットコインは、何が違うのでしょうか。

実は、存在している理由が全く違うのです。

特定のゲームや Web サイト内でのみ使える仮想通貨は、企業単位で作られており、利用者を囲い込むことによって仮想通貨の運営主体(=ゲームや Web サイトの運営会社)が利益を上げることを目標としています。

一方のビットコインは、国家単位で運営されている円やドルと同じく、経済活動を円滑に進めるために作られた仮想通貨なのです。

出典元:株式会社 bitFlyer

つまり、仮想通貨はゲームの課金で使われる「魔法石」や「ゲームコイン」として取り扱われていると考えると分かりやすいです。

一方で、ビットコインは、世界中のどこでも取引が行えるように未来のお金としてつくられた仮想通貨なのです。

世界のFinTech事情

本章では、世界のFinTech事情について解説します。

海外における銀行口座の所持率

途上国の貧困層の中には、銀行口を持たない、もしくは持てない「アンバンクト」と呼ばれる人々がおり、成人のアンバンクトは世界で約17億人存在するとの調査結果もあります。

お金を借りる際にも銀行から正規なルートで借りることができず、賃金業者から高い金利で借りることしかできません。

まさに負のスパイラルから抜け出せずにいます。

銀行口座を持たない人が多い理由

銀行口座を持てない理由には、低所得ということが大きく理由にあげられます。

また、途上国における国際競争力という観点から、通貨の弱い国があることも理由です。

ジンバブエのハイパーインフレやアルゼンチンなど、通貨の弱い国は多く存在しています。

貧困層の人々は、金利の高い民間の貸付業者に頼らざるを得ない状況下にあり、教育の観点からも学校に通えない子供達も多く、その子供が大人になっても貧困であると負のスパイラルに陥っている現状があるのです。

一部の国ではモバイル決済が進んでいる

アフリカ大陸のケニアでは「M-PESA(エムペサ)」という、お金の入出金が出来るモバイル決済の仕組みがあります。

約4,000万人がエムペサで銀行取引をしており、手軽さと低コストで人気を博しています。

スウェーデンでは、「現金が消えた国」といわれるほど、電子決済が普及。

その背景には、各銀行や業界が連携しスマートフォン上で支払いが可能になった「Swish」というアプリがあります。

人口の90%以上もの人たちが利用しており、マーケティングの仕組みにも定評が伺えます。

FinTechを学べる本

本章では、FinTechを学べる本を5冊紹介します。

FinTech入門

本書は、FinTechが注目され始めた背景、具体的な金融サービス、欧米・日本の事例などをまとめた、FinTechの入門書です。

FinTechと金融の未来

本書は、FinTechの未来展望に関する解説書で、金融業界のあり方に関してもひととおり学べる部分の多い一冊です。

仮想通貨革命—ビットコインは始まりにすぎない

本書は、仮想通貨を理解したい方におすすめで、ブロックチェーン技術やビットコインなども深く掘り下げています。

みずほ銀行システム統合、苦闘の19年史

本書は、「IT業界のサグラダファミリア」とも呼ばれたみずほ銀行のシステム統合プロジェクトをまとめた一冊です。

FinTechを最前線で進めたエンジニアの実情や苦労がリアルに伝わります。

この記事もオススメ

BANK4.0 未来の銀行

本書は、金融業界の現状や、2025年〜2030年に向けた銀行のあり方などが示された一冊。

FinTechを通して金融業界の今後に注目しよう

初心者向けにFinTechとは何かを解説しました。

FinTechはまだまだ成長している分野であり、テクノロジーの発展によってさらに存在感を増すことでしょう。

金融業界は、銀行口座や資産運用など、人々の生活と切っても切れない関係にあるので、これからの動向にも注目しましょう。

この記事もオススメ

はじめての転職、何から始めればいいか分からないなら

「そろそろ転職したいけれど、失敗はしたくない……」そんな方へ、テックキャンプでは読むだけでIT転職が有利になる限定資料を無料プレゼント中!

例えばこのような疑問はありませんか。

・未経験OKの求人へ応募するのは危ない?

・IT業界転職における“35歳限界説”は本当?

・手に職をつけて収入を安定させられる職種は?

資料では、転職でよくある疑問について丁寧に解説します。IT業界だけでなく、転職を考えている全ての方におすすめです。

「自分がIT業界に向いているかどうか」など、IT転職に興味がある方は無料カウンセリングにもお気軽にお申し込みください。